اندیکاتور فیبوناچی چیست؟ آموزش کامل معامله با فیبوناچی

اندیکاتور فیبوناچی چیست و چه کاربردی دارد؟

ابزارهای ریاضیاتی در تحلیل تکنیکال از محبوبیت زیادی برخوردارند. یکی از آن ابزارها، اندیکاتور فیبوناچی است. این اندیکاتور با بهکارگیری اعداد طلایی فیبوناچی میتواند اطلاعات مهمی به شما بدهد. در صورتی که با انواع فیبوناچی و کاربرد آن در تحلیل تکنیکال آگاهی ندارید، ادامه این مطلب را از دست ندهید.

اهمیت اعداد فیبوناچی در تحلیل تکنیکال

قیمتها علاقهمندند تا بر اساس الگوهای مشخصی حرکت کنند. به علت تکرار الگوها، تحلیل تکنیکال کاربردی میشود. یکی از الگوهای تکرارشونده در بازارهای مالی، واکنش قیمت به اعداد فیبوناچی است. نسبتهای فیبوناچی در تکنیکال میتوانند نقاط مهم نمودار را تعیین کنند. اگر نمیدانید قیمت قرار تا کجا نزول کند، هدف بعدی روند کجاست یا اساساً الگوهای هارمونیک چقدر قدرتمند هستند، نگران نباشید. نسبتهای فیبوناچی میتوانند این اطلاعات را در اختیار ما بگذارند.

بهترین اندیکاتور فیبوناچی کدامها هستند؟

اندیکاتور فیبوناچی انواع گوناگونی دارد. توجه داشته باشید که هرکدام از ابزارها برای هدف مشخصی طراحیشده است. بنابراین باید درباره آنها مطالعه کنید و نحوه استفاده از هرکدام را بیاموزید. انواع متنوعی از اندیکاتورهای فیبوناچی را در اختیار دارید. با این حال بهترین اندیکاتور فیبوناچی در سه نوع خلاصه میشود. در ادامه با این موارد بهطور کامل آشنا میشوید.

فیبوناچی اصلاحی

فیبوناچی اصلاحی ابزاری است که میتواند به شما نقاط برگشت نمودار را نشان دهد. برای مثال اگر قیمت یک روند صعودی را در پی گرفته است، ممکن است درگیر یک موج اصلاحی شود. در این هنگام شما بهسختی میتوانید نقاط برگشتی را مشخص کرده یا هدف اصلاح را تعیین کنید. فیبوناچی اصلاحی به شما کمک میکند تا بتوانید نقاط مطمئنی را برای برگشت و اتمام اصلاح در نظر بگیرید. در این ابزار کافی است که شما دو قله و دره را به یکدیگر متصل کنید تا سطوح فیبوناچی در میان آن دونقطه ظاهر شوند. در این هنگام قیمتهایی که روی نسبتهای فیبوناچی قرار دارند، میتوانند نقاط محسوب شوند. توجه داشته باشید که نسبتهای ۵۰، ۶۱.۸ و ۷۸.۶ سهتا از مهمترین نسبتها در فیبوناچی اصلاحی هستند.

فیبوناچی بازتابی (Projection)

این فیبوناچی زمانی به کار میرود که میخواهید هدف یک حرکت قیمتی را پیدا کنید. در این زمان شما باید سه نقطه (پیوت) متوالی را به یکدیگر متصل کنید. توجه داشته باشید که سه نقطه شما باید به صورت کف-سقف-کف یا سقف-کف-سقف باشد. اندیکاتور فیبوناچی گسترده هم برای شناسایی توقف روند نزولی و هم برای پیدا کردن اهداف روند صعودی کاربرد دارد. نسبتهای مهم در این فیبوناچی عبارت است از ۶۱.۸ و ۱۶۱.۸ که در این نقاط احتمال برگشت قیمت زیاد است. بر این اساس میتوانید اگر معاملهای بازکردهاید، با تقریب خوبی حد زیان و حد سود خود را پیدا کنید.

فیبوناچی گسترده (Extension)

عملکرد این فیبوناچی مشابه عملکرد فیبوناچی اصلاحی است. فقط در این حالت شما بهجای پیدا کردن نقاط برگشت قیمت در اصلاح، اهداف قیمت پس از رسیدن به نقاط مهم را پیدا میکند. از نقاط مهم این اندیکاتور میتوان به ۱۶۱.۸ و ۲۶۱.۸ اشاره کرد.

استراتژیهای معاملاتی با اندیکاتور فیبوناچی

انواع اندیکاتور فیبوناچی میتوانند نقاط ورود و خروج متعددی را به ما بدهند که بر اساس استراتژی مشخصی باعث معامله شوند. سه استراتژی مهم برای معامله با استفاده از ابزارهای فیبوناچی را در ادامه مطالعه کنید. در این بخش یاد میگیرید که از سطوح اندیکاتور فیبوناچی چه اطلاعاتی به دست میآوریم؟ و از این اطلاعات چه استفادههایی خواهیم برد.

استراتژی معامله با فیبوناچی اصلاحی

وقتی در روند صعودی قیمت وارد فاز اصلاح میشود، شما میتوانید نمودار را رصد کنید تا به نقاط مهم برسد. در این هنگام میتوانید بهصورت پلهای به سهم وارد شوید و منتظر برگشت بمانید. توجه کنید که در این استراتژی حفظ نقطه حد ضرر اهمیت زیادی دارد. در این استراتژی میتوانید سه پله با وزن یکسان برای ورود به سهم در نقاط ۵۰، ۶۱.۸ و ۷۸.۶ در نظر بگیرید. در چنین شرایطی حد ضرر شما شکستن نسبت ۱۰۰ فیبوناچی خواهد بود. همچنین میتوانید حد سود خود را سقف قبلی در نظر بگیرید.

استراتژی معامله با فیبوناچی پروژکشن

فیبوناچی پروژکشن میتواند به شما اهداف قیمتی را معرفی کند. در این ابزار شما سه پیوت را دارید و برای مثال پیوت سوم که کف باید باشد (چون معامله شما در جهت خرید است) شما وارد سهم میشوید. در این حالت حد سود شما سقف قبلی و نقاط مهم فیبوناچی پروژکشن مانند ۶۱.۸ و ۱۶۱.۸ خواهد بود. توجه کنید که در این استراتژی شما میتوانید بهصورت پلهای سیو سود کرده و بااحتیاط در معامله باقی بمانید تا روند را ارزیابی کنید.

توجه داشته باشید که در این استراتژی باید حد ضرر خود را به صورت دستی تنظیم کنید. اما بهتر است که حد ضرر شما پایینتر از کف قبلی نباشد. چراکه در آن صورت ممکن است اصلاح قیمت فرسایشی شده و به سرمایه شما آسیب جدی برساند.

استراتژی معامله با فیبوناچی گسترده

وقتی قیمت به مقاومت مهمی میرسد، فیبوناچی گسترده به شما کمک میکند تا بفهمید در صورت شکست مقاومت، قیمت تا چه مقداری میتواند رشد کند. در چنین شرایطی شما باید ترکیبی از اندیکاتور فیبوناچی گسترده و روش ترسیمی را برای ورود به معامله بلد باشید. کافی است وقتی قیمت سقف قبلی را شکست و ترجیحاً پولبک را هم تکمیل کرد به سهم وارد شوید. حد سود شما نقاط مهم فیبوناچی گسترده مانند ۱۶۱.۸ خواهد بود. حد ضرر شما نسبتهای ۱۰۰ و ۷۸.۶ فیبوناچی هستند. سعی کنید در صورت شکست این نقاط، برای رعایت حد ضرر معاملهتان تردید نکنید!

کاربردهای دیگر نسبتهای فیبوناچی

علاوه بر استفاده از اندیکاتورهای فیبوناچی، نسبتهای فیبوناچی در تشخیص صحیح الگوهای هارمونیک نیز مؤثرند. همچنین شما میتوانید این نسبتها را برای اندازهگیری چرخههای بازار و تکرار بازههای زمانی متناوب بهکارگیرید. بد نیست برای مطالعه بیشتر درباره اهمیت نسبتهای فیبوناچی در الگوهای هارمونیک، سری به مقاله الگوی سایفر در تحلیل تکنیکال بزنید.

تعیین حد سود و زیان با اندیکاتور فیبوناچی

علاوه بر استراتژیهای معاملاتی که در بالا شرح داده شد، استفاده از ابزارهای فیبوناچی محدود پیدا کردن نقاط مهم معاملاتی نیست. شما میتوانید از نسبتهای فیبوناچی برای تعیین حد سود و زیان خود در معاملات بهرهمند شده و ریسک معاملات خود را کاهش دهید. لازم به ذکر است که ترکیب نسبتهای فیبوناچی با روش ترسیمی در تحلیل تکنیکال از قدرت بیشتری برخوردار است. بنابراین سعی کنید این دو روش را در کنار همدیگر استفاده کنید.

نسبتهای فیبوناچی هم در ریاضیات و هم بازارهای مالی مشهورند. یکی از کاربردهای آن در بهکارگیری اندیکاتور فیبوناچی است. شما میتوانید با یادگیری روشهای استفاده از اعداد فیبوناچی، استراتژی معاملاتی شخصی خودتان را تقویت کنید. بنابراین توصیه میکنیم که این فرصت را از دست ندهید و رازهای فیبوناچی را در معاملات خود به کار ببندید.

آموزش کامل اندیکاتور فیبوناچی

نحوه شکل گیری و کاربرد فیبوناچی در معاملات

نسبت های فیبوناچی را می توان یکی از ابزارهای مفید برای انجام تحلیل تکنیکال دانست. نسبت های فیبوناچی کاربردهای فراوانی دارند. در این مقاله از آموزش فیبوناچی در تحلیل تکنیکال دلتا اف ایکس، به بررسی نحوه شکل گیری و کاربردهای فیبوناچی در معاملات و تحلیل تکنیکال می پردازیم. معامله گران با مشاهده ی تکرار این نسبت ها در پدیده های طبیعی مختلف سعی کردند آن را در بازارهای مالی به کار برند. آنها به این نتیجه رسیدند که این نسبت ها نیز در بازارهای مالی کاربرد داشته و به کمک آنها می توان نقاط ورود و خروج مناسب را محاسبه کرد.

پیشینه فیبوناچی و شکل گیری آن

پیش از پرداختن به آموزش فیبوناچی در انجام تحلیل ها، به بررسی پیشینه شکل گیری آن می پردازیم. نسبت های فیبوناچی توسط یک ریاضیدان ایتالیایی به نام «لئوناردو فیبوناچی» کشف و ابداع شد. این ریاضیدان بزرگ اروپایی، با مطرح کردن دنباله فیبوناچی، موردتوجه بیشتری قرار گرفت. نسبت های فیبوناچی که در طبیعت و در بدن انسان به وفور قابل مشاهده است، اعتبار این دنباله و نسبت های آن را نشان می دهد.

اولین اعداد این سری پرکاربرد به شرح زیر است:

1، 1، 2، 3، 5، 8، 13، 21، 34، 55، 89، 144 و…

یکی از اعداد کاربردی که از دنبال فیبوناچی استخراج و مشتق شده، عدد فی یا عدد طلایی است. این یک تصاعد مشهور است که در آن، هر جمله برابر با مجموع دو جمله پیشین خود است. اما شهرت این عدد از آنجایی است که حاصل خارج قسمت هر دو جمله بر دو جمله قبل از خود، برابر با عدد طلایی 1.618 می شود، به عدد فی یا نسبت طلایی شهرت یافته است. امروزه این نسبت ها در بازارهای مالی و بورس به کمک معامله گران آمده و طرفداران زیادی را جذب خود کرده است.

دلیل شهرت دنباله فیبوناچی

پیش از پرداختن به آموزش فیبوناچی، باید توجه داشت که در طبیعت و در میان انواع موجودات اطراف ما، نظم خاصی در همه چیر یافت می شود. با پیشرفت علوم مختلف، این نظم بیش از پیش نمایان می شود. درهنگام یادگیری این مفاهیم علمی، بسیاری از این روابط منظم شاید بی معنی باشند، اما حقیقت این است که چنین نظمی در تمام طبیعت وجود دارد. علم ریاضیات بعنوان یکی از علوم پایه، با کشف اسرار و معماهای خود، به نظام و معماهای موجود در طبیعت پی می برد. نمونه های زیادی از این اعداد را می توان در نظام طبیعت مشاهده کرد. مثلا زاویه «فی» را می توان در لاک حلزون مشاهده کرد.

برطبق آموزش فیبوناچی، رشد شاخ و برگ درختان در جهت های مختلف، بصورت تصادفی صورت نمی گیرد. با اندازه گیری زاویه شاخه ها می توان به نظم موجود در الگوی رشد آنها و نظمی مشابه با دنباله فیبوناچی و نسبت طلایی پی برد. این الگوی رشد در درختان وجود دارد و در جذب درصد بیشتری از نور خورشید به آنها کمک می کند. با دقت به دانه های آفتابگران نیز، شاهد رشد آنها به شکل مارپیچ های روبروی هم هستیم. تحقیقاتی که بروی این دانه ها انجام شده، بیانگر وجود نسبت قطر 1.618 بین هر مارپیچ با مارپیچ بعدی است. در ادامه، به بررسی نحوه تشکیل مارپیچ فیبوناچی می پردازیم.

تشکیل مارپیچ فیبوناچی

باتوجه به آموزش فیبوناچی، نحوه شکل گیری مارپیچ فیبوناچی بدین شکل است. درصورتی که مربع هایی را با استفاده از اعداد دنباله فیبوناچی بسازیم، مربع ها به شکلی منظم در کنار یکدیگر قرار می گیرند. بعنوان مثال، با ترکیب دو مربع یک و یک، مربع دو پدید می آید. ترکیب دو مربع پنج و هشت، مربع ۱۳ را شکل می دهد. از شکل گیری دو مربع هشت و ۱۳ نیر مربع ۱۲ پدید می آید. این روند و دنباله به همین شکل ادامه دارد. علاوه براین، درصورتی که کمان هایی به اندازه طول ضلع مربع ها ترسیم شود، حاصل یک مارپیچ خواهد بود که به سرعت درحال رشد است.

تشکیل فیبوناچی با بررسی زادوولد خرگوش ها

به منظور آموزش فیبوناچی و برای درک بهتر مفهوم سری فیبوناچی، توجه شما را به این مثال جلب می کنیم. فیبوناچی تصمیم گرفت زاد و ولد خرگوش ها را بررسی کند. او به دنبال پاسخ این سوال بود که با داشتن یک جفت خرگوش نر و ماده، چطور می توان به میزان زادوولد آنها پی برد.

فرض کنید خرگوش ها الان متولد شده و با گذشت یک ماه بالغ شده اند. همچنین، فرض کنید خرگوش ماده به مدت یک ماه باردار است و پس از طی این مدت زمان، خرگوش ها متولد می شوند. یک خرگوش ماده و یک خرگوش نر متولد می شود. البته اینجا این فرض نیز وجود دارد که هیسچ خرگوشی نمی میرد. با این حساب، پس از یک سال، تعداد خرگوش ها نر و تعداد خرگوش های ماده به چه تعداد می رسد؟

او برای محاسبه، تعداد جفت های زاد و ولد شده در ماه nام را برابر با fn فرض کرد. بنابراین، در ماه دوم، شاهد زاد و ولد یک جفت جدید هستیم. در ماه سوم، از هریک از دو جفت اول، شاهد یک جفت جدید هستیم. درنتیجه، هر جفت پس از یک ماه، یک جفت جدید را متولد می کند.

دنباله تعداد خرگوش ها براساس هر ماه به شکل زیر خواهد بود:

1، 1، 2، 3، 5، 8، 13، 21، 34، 55، 89 و…

بنابراین، این الگوی تعداد جدید جفت خرگوش ها، با سری فیبوناچی مطابقت دارد.

بررسی دقیق تر سری فیبوناچی

برطبق آموزش فیبوناچی، سری فیبوناچی متشکل از رشته ای از اعداد است که در این دنباله، غیر از دو عدد اول، سایر اعداد از محاسبه مجموع دو عدد قبلی حاصل می شود. همانگونه که در تصویر زیر قابل مشاهده است، هر عدد موجود در این تصاعد، از مجموع دو عدد قبل از خود بدست آمده است. همانگونه که پیش تر اشاره شد، یکی از مشتقات دنباله فیبوناچی، عدد فی است و درمورد دلیل شهرت آن صحبت شد. خارج قسمت هر دو جمله کناری، دارای همان خاصیت شگفت انگیز نزدیک به عدد 1.618 است. به همین دلیل به آن نسبت طلایی گفته می شود. مثلا حاصل تقسیم 144 بر 89 یا تقسیم 89 بر 55 و همچنین سایر موارد مشابه، برابر با عدد 1.618 خواهد بود.

کاربرد فیبوناچی در تحلیل تکنیکال

در آموزش فیبوناچی، ترازهای فیبوناچی، ابزارهای بسیار قدرتمندی در معاملات مختلف و بازارهای مالی مختلف همچون فارکس هستند. تنها براساس این ترازها و یا ترکیبی از این ترازها با سایر روش ها ازجمله پترن ها، نمودارهای شمعی و اندیکاتورها می توان معاملات را انجام داد. برخی معامله گران با قرار دادن این ترازها روی الگوهای زمانی مختلف بصورت ماهانه یا هفتگی، می توانند بر بازار تاثیر بگذارند. با قرارگیری ترازهای فیبوناچی در قالب های زمانی مختلف، همگرایی ترازهای فیبوناچی پدیدار می شود.

در آموزش فیبوناچی، کاربردهای زیادی برای این سری مشهور بیان شده است. یکی از بهترین کاربردهای امروزی سری فیبوناچی، استفاده از آن در تحلیل تکنیکال سهام است. امروزه معامله گران توجه ویژه ای به این اعداد دارند. آنها در جستجوی درک این موضوع هستند که این اعداد چه نقشی در بازی سهام ایفا می کنند. آنها با توجه به این بررسی ها، نقش مناسب خود در بازار را عهده دار می شوند.

شناخت بازار به کمک فیبوناچی

باتوجه به آموزش فیبوناچی، زمانی که بازای جدید ایجاد می شود، صحبت از سادگی کارهایی که در بازار انجام می شود، منطقی به نظر می رسد. خرید و فروش های افراد سبب ایجاد یک بازار می شود. اما رفته رفته بر پیچیدگی بازارها افزوده می شود. درحال حاضر، بسیاری از خبرگان بازار هام احساس می کنند چیزی را دوست دارند یا نه و بر همین اساس در این بازار فعالیت می کنند. این خبرگان در اکثر مواقع، هیچ چیزی را خریداری نمی کنند. امروز، بسیاری از تحلیلگران تکنیکال در تلاش هستند تا خیلی سریع و دقیق به نکات مهمی پی ببرند. آنها بدنبال این هستند که ببینند باید در چه نقطه ای از نمودار وارد شد و در چه نقطه ای از نمودار خارج شد.

با اعتقاد داشتن به پیچیدگی بازار، منطقی است که اکثر معامله گران در آینده ای نزدیک به سمت روش های علمی تر برای معاملات خود متمایل می شوند. امروزه معامله گران، اهمیت نقاط فیبوناچی را پذیرفته اند. به همین دلیل، با حرکت نمودار به سمت این نقاط، معامله گران قادر به پیش گویی رفتار آن هستند. بنابراین به این نتیجه می رسیم که یکی از روش ها به منظور تحلیل بازگشت یا ادامه روند، استفاده از انواع ابزارهای فیبوناچی در بازارهای مالی است.

رابطه مقاومت و حمایت با ابزارهای فیبوناچی

براساس دیدگاهی در آموزش فیبوناچی، انواع ابزارهای فیبوناچی، همان نقاط مقاومت و حمایت بوده و با روش ها و ابزارهای مختلف ترسیم شده اند. نقاط حمایت و مقاومت قبلی، تنها قیمت های خاص را نقطه حساس می دانستند. اما این سطوح برخلاف آنها، قادرند یک قیمت خاص، زمان خاص یا یک خط مورب را بعنوان نقطه حساس مقاومت یا حمایت تلقی کنند. درصدها، در بکارگیری ابزارهای فیبوناچی، اهمیت بسیار زیادی دارند.

معمولا نسبت میان درصدهای میان اعداد فیبوناچی، این درصدها را حاصل می کند. غیر از اعداد ابتدایی سری فیبوناچی، در سایر اعداد دنباله، نسبت 1.618 وجود دارد. یعنی هریک از اعداد بطور تقریبی 1.618 برابر عدد قبل از خود است و هر عدد به میران 0.618 برابر عدد پس از خود است. این یعنی همان نسبت طلایی برقرار است. نسبت های بدست آمده به ترتیب برابر با 161.8 درصد و 61.8 درصد خواهند بود. درصدهای دیگر نیز اهمیت دارند و در ادامه بررسی می گردد. در سری اعداد فیبوناچی، تقسیم عدد اول بر عدد دوم، یک به یک است. این تقسیم به عبارت دیگر، نشان دهنده 100 درصد است.

باتجه به مباحث آموزش فیبوناچی، در سری اعداد فیبوناچی با تقسیم عدد دوم به عدد سوم، عدد 0.5 یا به عبارتی 50 درصد حاصل می شود. حاصل تقسیم هر عدد به دو عدد پس از آن در سری فیبوناچی، به سمت 38.2 درصد متمایل است. در دنباله فیبوناچی ، رابطه ای میان اعداد بالاتر این سری برقرار است. حاصل تقسیم هر عدد در این دنباله بر سه عدد پس از آن، به سمت 23.6 درصد متمایل است. نمودار زیر بیانگر واکنش روند قیمت در بازگشت و تصحیح در محدوده های 50 درصد، 38.2 درصد و 23.6 درصد است.

علت پرکاربرد بودن فیبوناچی در تحلیل تکنیکال

اعداد هندسی باعث شکل گیری سطوح فیبوناچی می شوند. به همین دلیل، پس از رسم سطوح گسترش، جذاب و محبوب ظاهر می شوند. نقاط مرجع قابل رسمی توسط سطوح فیبوناچی فراهم می شود. درنتیجه، اگر به درستی استفاده شوند، سبب پیشگیری از انتزاعی شدن موضوع می گردد. باتوجه به آموزش فیبوناچی، سطوح نامرئی مقاومت و حمایت، همان سطوح اصلاحی و گسترش دنباله فیبوناچی به شمار می روند.

آموزش فیبوناچی: نحوه ترسیم ابزار فیبوناچی

به منظور رسم ابزار فیبوناچی، قبل از هر کاری باید یک روند خاص را مشخص کرد. این روند می تواند بصورت صعودی یا نزولی باشد. نکته مهم در این مورد این است که تشخیص بکارگیری ابزار، اقدامی کاملا شخصی است. بنابراین، یکی از مهمترین عوامل بکارگیری هریک از آنها، تجربه است. اهمیت عامل تجربه به منظور تشخیص نقاط کف و سقف، خود را بصورتی محسوس نشان می دهد.

به منظور رسم در روند صعودی، می بایست بعد از انتخاب ابزار، کف را به سقف متصل کرد. درمورد روند نزولی، بالعکس است و باید سقف را کف متصل نمود. درمورد نحوه ی معامله، واکنش معامله گران در یکی از سطوح فیبوناچی اهمیت دارد. به عبارتی دیگر، به منظور تشخیص مقاومت یا حمایت بودن یک سطح، بررسی پارامترها اهمیت دارد. بدین منظور می بایست تمام پارامترهای موردبررسی برای یک مقاومت یا حمایت در حالت عادی را درنظر گرفت.

در این میان برطبق آموزش فیبوناچی، برخی نسبت ها اهمیت بیشتری نسبت به سایرین دارند. نسبت های 38.2 درصد و 61.8 درصد، دارای اهمیت بازگشتی بیشتری نسبت به سایرین هستند. در ابتدا، حساسیت باید روی تراز 38.2 درصد بوده و درصورت رد کردن این تراز، حساسیت روی 61.8 درصد شود. درصورت عبور از این تراز، تراز مهم بعدی 78.6 درصد است. درصورت شکست این سطح، احتمالا برخورد با کیف قیمتی بوده و به احتمال زیاد این کف شکسته می شود.

بنابراین، درصورت صعودی بودن روند، می توان به منظور بررسی حمایت های آن، این ابزار را استفاده کرد. این موضوع، در ادامه با مثال هایی نشان داده شده است. برای بدست آمدن سطوح، نقطه یک را پس از انتخاب، به نقطه دو متصل می کنیم. باید درنظر داشت که این دو نقطه، یک حداکثر و حداقل هستند.

کاربرد ابزار فیبوناچی در پیش بینی آینده بازار

آموزش فیبوناچی، به بررسی کاربرد ابزار فیبوناچی نیز می پردازد. با دقت در نمودار زیر، متوجه می شویم که بازار به شکل مستقیم در حرکت نیست. بلکه حرکت آن بصورت زیگزاگی است. با درنظر گرفتن حرکت زیگزاگی در بازار و بکارگیری فیبوناچی، می توان براحتی آینده بازار را پیش بینی کرد.

ابتدا می بایست به بررسی موج پرداخت. موج بازگو کننده ی رشد بازار است. بدین معنا که سهام از قیمتی تا قیمت دیگر درحال رشد است و این سبب تشکیل موج می شود. برای درک بیشتر موج، به تصویر زیر توجه نمایید.

سهام موجود در شکل فوق، از قیمت 200 تومان تا قیمت 850 تومان دارای رشد بوده است. ازآنجایی که این سهم، حرکت صعودی را طی کرده است، موج صعودی نامیده شده است.

برای محاسبه نقطه D، می توان از موج A و B استفاده کرد. با استفاده از موج A و B و به کمک نسبت B به C یعنی نسبت اصلاح این موج، می توان این نقطه را محاسبه نمود.

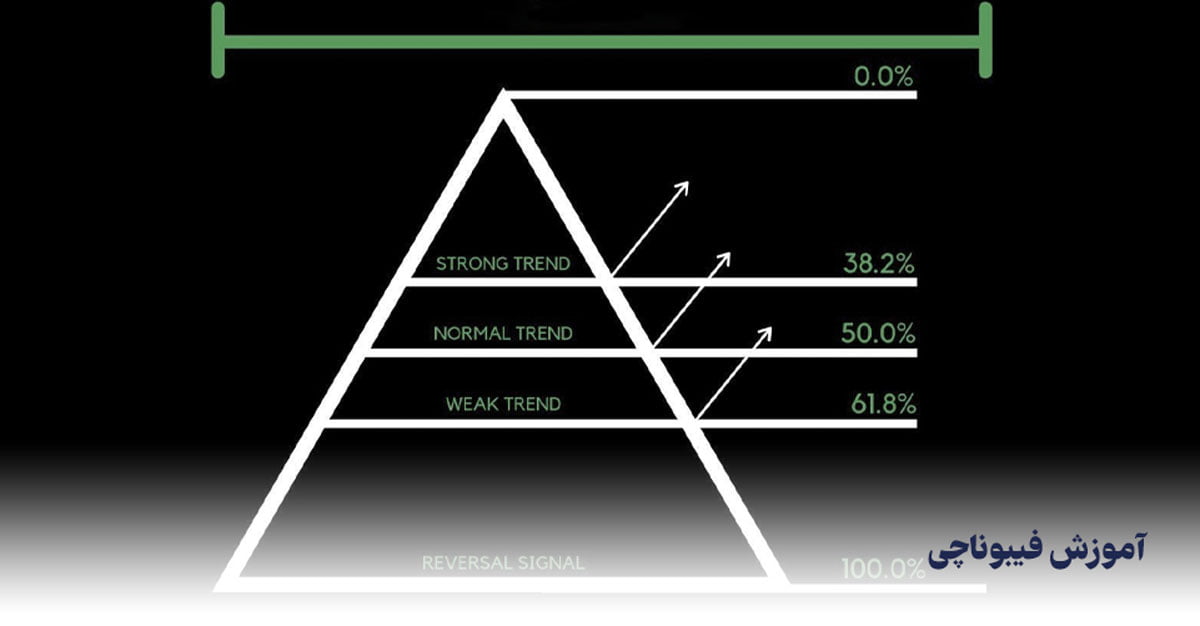

نحوه محاسبه موج صعودی

باتوجه به آموزش فیبوناچی، برای اینکه درک کنیم چگونه باید این محاسبه انجام شود، جمع شدن یک فنر و سپس رها شدن آن را تصور کنید. با این کار، به میزان 100 سانتی متر به سمت بالا حرکت می کند. حال، در صورت بازگشت به میزان 23 درصد راه رفته شده و جمع شدن دوباره آن، این بار قادر است به نقطه 177 سانت برسد. زیرا تنها 23 درصد راه رفته را بازگشته است. حال فرض کنید درصورت بازگشت فنر به میزان 50 درصد، قادر است در حرکت بعدی تا میزان 150 رشد داشته باشد. بطور کلی، هرچه به میزان کمتری بازگشت داشته باشد، هدف بعدی بالاتر است. نحوه عملکرد فیبوناچی نیز مشابه همین است. هرچه سهام مربوطه کمتر بازگردد، هدف سهام بالاتر است. نکته مهم این است که با بازگشت بیش از 50 درصد راه توسط سهام، امکان رشد سهام بسیار اندک است.

انواع فیبوناچی

فیبوناچی بازگشتی

برطبق آموزش فیبوناچی، فیبوناچی بازگشتی به دو صورت بازگشتی داخلی و بازگشتی خارجی است.

فیبوناچی بازگشتی داخلی یا RET

معمولا سهم همیشه نمی تواند درحال رشد و صعود یا درحال نزول باشد. گاهی نیاز است پس از یک رشد، مدتی نزول داشته باشد. در این حالت، رشد قیمت خود را اصلاح کرده و برای شروع یک حرکت صعودی دیگر آماده شود. به منظور شناسایی محتمل ترین نقاط تمام اصلاح، سطوح فیبوناچی بازگشتی به ما کمک می کنند. برای اصلاح هایی که درنهایت تا 100 درصد روند قبلی را اصلاح می کنند، ابزار فیبوناچی بازگشتی داخلی کاربرد دارد. نمونه ای از فیبوناچی بازگشتی داخلی در شکل زیر قابل مشاهده است:

اما درمورد حالت هایی که در آن، قیمت بیش از 100 درصد نسبت به روند قبلی خود را اصلاح کرده باشد، فیبوناچی بازگشتی خارجی استفاده می شود.

فیبوناچی بازگشتی خارجی

در این نوع فیبوناچی بازگشتی در آموزش فیبوناچی، نسبت های ابزار می تواند با مقادیر 127.2- 141.4- 161.8- 200- 261.8 و 423.6 درصد سطوح بازگشتی سهم باشند.

فیبوناچی پروجکشن یا APP

این ابزار فیبوناچی، معنای تصویر کردن دارد. از این ابزار در یک روند به منظور حصول هدف قیمت آینده استفاده می گردد. این ابزار ۳ نقطه ای محسوب می شود و از آن برای تعیین حدود قیمت پیووت چهارم استفاده می شود. مثلا فرض کنید یک سهم از A تا B رشد داشته باشد و سپس وارد اصلاح شود. پس از آن، به روند قبلی خود بازگردد. در این صورت، با استفاده از این ابزار می توان موج A تا موج B را به انتهای موج اصلاحی تصویر کرد تا بتوان هدف موج جدید را یافت.

آموزش فیبوناچی: فیبوناچی انبساطی

این ابزار، دارای تشابه زیادی با ابزار فیبوناچی پروجکشن است. همچنین، ادامه ی یک روند صعودی یا نزولی تا نقطه پایان آن، به کمک این ابزار محاسبه می گردد. فیبوناچی انبساطی از ۲ نقطه استفاده می کند و این تنها تفاوتی است که می توان میان این دو ابزار یافت. درحالیکه فیبوناچی پروجکشن، ۳ نقطه را بکار می برد. باتوجه به آموزش فیبوناچی، معمولا از ابزار فیبوناچی انبساطی به منظور شناسایی هدف استفاده می شود. این شناسایی، پس از شکست سقف یا کف، پرچم ها، کانال ها، الگوهای سر و شانه، الگوهای مثلث و غیره کاربرد دارد.

آموزش فیبوناچی: همپوشانی قیمتی در فیبوناچی

از جمله کاربردهای بسیارمهم ابزارهای فیبوناچی ، می توان تلفیق و همپوشانی آنها با یکدیگر را نام برد. در نتیجه ی رسم ترازهای فیبوناچی بازگشتی یا انبساطی براساس چند حداقل و حداکثر مختلف، شاهد ترازهای منطبق یا نزدیک به هم خواهید بود. این ترازها، احتمال قوی تری برای بازگشت قیمت خواهند داشت. برطبق آموزش فیبوناچی، همگرایی یا همپوشانی، حالتی است که دو یا تعدادی تراز فیبوناچی بر یکدیگر منطبق بوده یا بسیار نزدیک به یکدیگر باشند. مثلا در چارت کمنگنز به منظور یافتن محدوده قیمتی تارگت D، مراحل زیر انجام می شود:

بکارگیری ابزار فیبوناچی پروجکشن و تصویر سازی روند AB به نقطه C

بکارگیری ابزار فیبوناچی اکسپنشن بر روی روند AB

بکارگیری ابزار اکستنشن بر روی مسیر اصلاحی BC

قرارگیری نسبت های 61.8 درصد اکسپنشن، 127 درصد پروجکشن و 200 درصد اکستنشن در محدوده بسیار نزدیک به یکدیگر قابل مشاهده است. این محدوده می تواند ناحیه ای بسیار معتبر بای معاملات فروش باشد. به تصویر فوق که مربوط به چارت کمباین ایران است توجه نمایید. باتوجه به آموزش فیبوناچی، به منظور یافتن محدوده قیمتی D، مراحل زیر را باید انجام داد:

از ابزار پروجکشن APP بر روی مسیر A تا B استفاده کرده و آن را به نقطه C تصویر کرد.

از ابزار اکستنشن EX RET بر روی مسیر B تا C استفاده کرد.

از ابزار اکستنشن EXP بر روی مسیر AB استفاده شود.

ابزار ریتریسمنت RET را در مسیر 1 تا 2 مورداستفاده قرار داد.

می توان با استفاده از نمودارها مشاهده کرد که نسبت های 100 درصد APP، نسبت 127 درصد EX RET، نسبت 38 درصد EXP و همچنین نسبت 78.6 درصد RET در نواحی نزدیک به یکدیگر قرار دارند. به عبارت دیگر، در اینجا شاهد همپوشانی این 4 ابزار با یکدیگر هستیم. این ابزار ۷ معتبرترین محدوده به منظور تغییر جهت قیمت را شکل داده اند.

مثالی معاملاتی درمورد ابزارهای فیبوناچی

در این قسمت به بررسی مثالی از آموزش فیبوناچی در زمینه معاملات می پردازیم. چارت نیم ساعته GBU/USD زیر را درنظر بگیرید. در این نمودار، می توان یک الگوی کلاسیک ABCD را مشاهده نمود. در این نمودار، در نقطه C برطبق تراز 76.4٪ فیبوناچی و الگوی شمعی ستاره صبح morning star ورود به بازار انجام شده است. در نمودار فوق، نقطه C بجای 61.8٪، در تراز 76.4٪ فیبوناچی شکل گرفته است. اما به علت انتظار به منظور تشکیل ستاره صبح، کمی تاخیر در ورود ایجاد شده است. اما قابلیت خرید مناسبی به منظور کسب سود در تراز 161.8٪ انبساطی ایجاد شده است.

همچنین باید دقت کرد که در عین حال، نقطه C با نقطه E یک کف دوبل را تشکیل می دهد. این نقطه، نسبت به نقطه A، یک نقطه حداقلی بالاتری است. در این مقاله، به آموزش فیبوناچی و کاربرد آن در معاملات پرداختیم. امیدواریم نهایت استفاده را از این مقاله برده باشید و برای شما مفید باشد.

منبع: دلتا اف ایکس